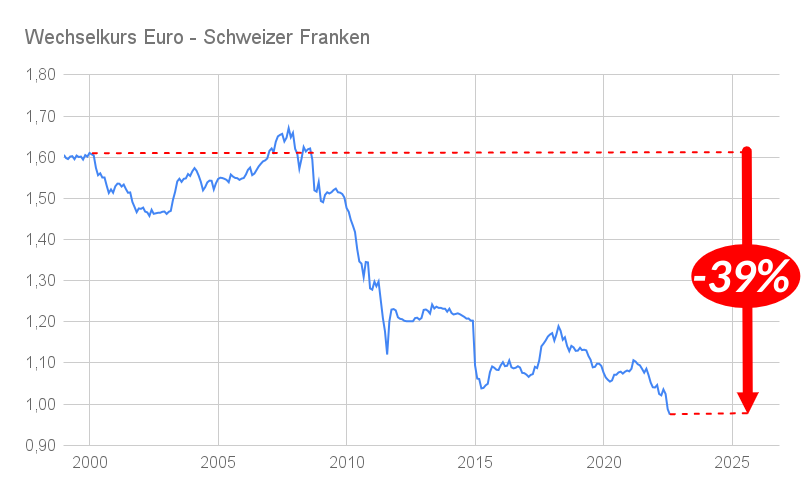

Die drei größten Banken der Schweiz rechnen mit fortdauernder Frankenstärke bis weit ins Jahr 2023. UBS und Zürcher Kantonalbank (ZKB) erwarten Eurokurse 4-5 Rappen unter Parität. Die Credit Suisse ist etwas optimistischer. Der wahre Grund für die Schwäche des Euro ist ein offenes Geheimnis. Keiner spricht darüber, weil es sonst die EU zerreißen könnte.

Geht man drei Jahre zurück, wären das Prognosen für den Dollar-Franken-Kurs (USD/CHF) gewesen. Tatsächlich handelt es sich aber EUR/CHF-Prognosen: Die UBS rechnet bis August 2023 mit einem Absinken des Euro auf 0,95. Die Zürcher Kantonalbank erwartet 0,96. Etwas darüber, bei 0,99 Franken, hat die Credit Suisse ihre Prognose festgemacht.

Die Korrekturen sind eklatant: So geht alleine die UBS um 13 Rappen runter. Noch im Mai 2022 hatte die Einjahresprognose des größten Schweizer Geldhauses bei 1,08 gelegen. Die ZKB stuft den Euro 9 Rappen herab. Die Credit Suisse hatte sich von dem kurzen Anstieg des Euro im Mai auf etwas über 1,05 Franken nicht blenden lassen und gab seinerzeit ein Kursziel von 1,02 aus. Bei ihr sind es nur 3 Rappen.

Laut den größten Banken der Schweiz ist damit das Schicksal des Euro unter 1 Franken besiegelt. Deutsche Bank und Morgan Stanley pflichten bei. Die beiden aus dem Devisenmekka London agierenden Großbanken rechnen bereits Anfang 2023 mit einem Eurokurs von 0,95 Franken.

Den internationalen Großbanken setzt die Erste Group einen EUR/CHF-Ausblick von 1,03 entgegen. Die Bank-Austria-Mutter Unicredit rechnet ebenfalls mit 1,03, die Commerzbank mit 1,04. Damit sich diese Prognose bewahrheitet, müsste der Euro 7% zum Franken aufwerten. Zuletzt notierte der EUR/CHF-Kurs mit einem Wochenschluss von 0,9660 auf einem Allzeittief.

Warum ist der Euro gegenüber dem Schweizer Franken so schwach wie noch nie seitdem man ihn vor 23 Jahren einführte: Das liege an der Gefahr vor einer Energiekrise in Europa und den zauderhaften Leitzinserhöhung der Europäischen Zentralbank, heißt es dazu in den aktuellen Reseach-Kolumnen der Banken. Diese Gründe mögen kurzfristig eine Rolle spielen.

DM-Block hintergangen

Tatsächlich ist ein gescheitertes Gentleman-Agreement, über das die Medien aus Furcht vor einer EU-feindlichen Stimmung nicht berichten, Grund für den zerbröselten Euro. Als man die Gemeinschaftswährung einführte, gab es eine Abmachung zwischen den stabilitätsorientierten Nordstaaten unter Führung Deutschlands, dem ehemaligen DM-Block, und den Südstaaten.

Italien, Spanien, Portugal und Frankreich bekommen ihre hohen Handelsdefizite mit dem DM-Block automatisch über das Eurosystem ausgeglichen. Vor der Euro-Einführung hatten diese Defizite die Südländer richtig geschmerzt, weil sie dafür Geld hinterlegen mussten und sich ihre Zahlungsbilanz verschlechterte.

Die Südländer stimmten im Gegenzug zu, die Finger von der Notenpresse zu lassen. Sie gaben das Recht, ihre Staatsschulden mit aus dem Nichts geschaffenen Papiergeld zu tilgen, auf. Der DM-Block hat sich an seinen Teil der Abmachung gehalten, die Südländer nicht. EZB-Präsident Jean-Claude Trichet, der als stabilitätsorientiert galt, begann mit der Staatsfinanzierung über die Notenpresse. Mario Draghi machte sie salonfähig.

Die Parallelen zur Lateinischen Münzunion (1865-1914) sind offensichtlich. Damals hatte man sich darauf verständigt, den Wert der Münzen nicht mir Papiergeld zu verwässern. Es war aber in den Verträgen nicht zu 100% ausgeschlossen. Italien und Griechenland nutzten dieses Schlupfloch und druckten Geldscheine. Die Münzunion ging über die Wupper.

In den Euro-Verträgen von Maastricht ist zwar eine Staatsfinanzierung über die Notenpresse verboten. Gleichwohl haben die Südländer einen Weg gefunden ihre Staatspapiere bei der Europäischen Zentralbank (EZB) abzuladen. Sie haben die EZB als ihren Schlendrian-Gläubiger eingespannt, der nach der Leitlinie verfährt: Gutes Geld schlechtem hinterherzuwerfen.

Die Geschichte von Währungen zeigt: Notenbanken unter fiskalischer Fuchtel funktionieren mehr schlecht als recht. Schlimmer noch: Gibt eine Notenbank Politikern Kredite, lässt sich das nicht mehr rückgängig machen. Es kommt zu einem Knall und einer Währungsreform. Dem Euro droht damit auf kurz oder lang das Schicksal der Lateinischen Münzunion.